-「2023年度新規事業所立地計画に関する動向調査」結果概要-

人材不足・各種コスト上昇の事業環境下にあっても、

23年度の新規事業所立地計画は、より積極的な姿勢が鮮明に

-V字回復から3年連続の伸び。製造業はバブル期以降で最高に、物流業は最高を更新-

調査結果(要旨)

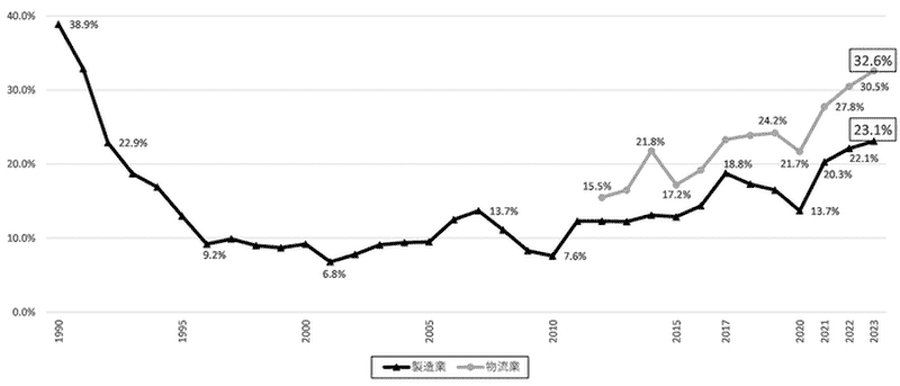

- 事業拠点に関する立地計画(新設・増設・移転)について、「計画がある」は25.0%、前年度比1.1ポイント増と3年連続で増加(製造業23.1%(+1.0ポイント)、物流業32.6%(+2.1ポイント))し、製造業は過去30年で最高の水準に、物流業は統計開始の2012年度以降最高となった。

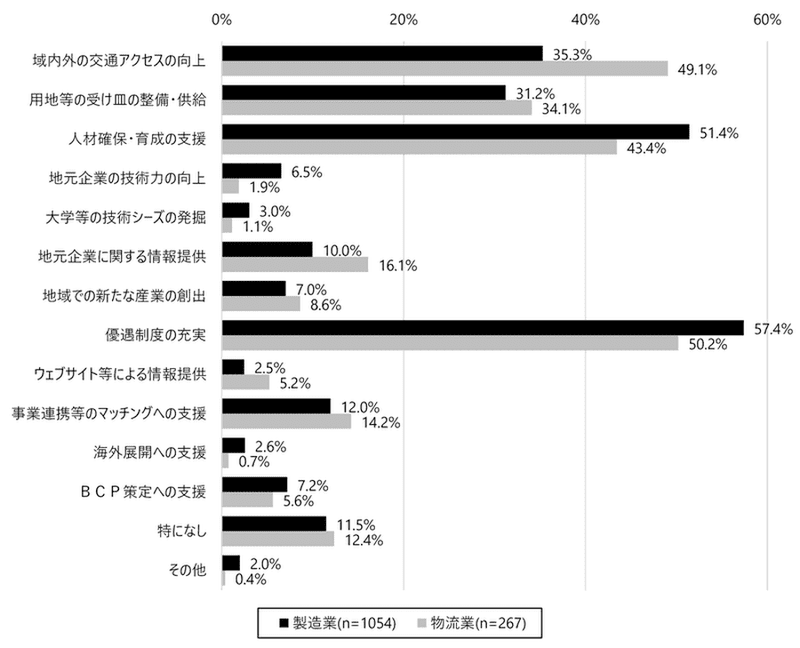

- 立地計画を有する企業の候補地は、関東圏・東海・近畿圏の大都市圏が中心で、「用地価格」「交通アクセス」を重視して立地場所を選定している。また、自治体には「域内外の交通アクセスの向上」「優遇措置の充実」「人材確保・育成の支援」の要望が多い。

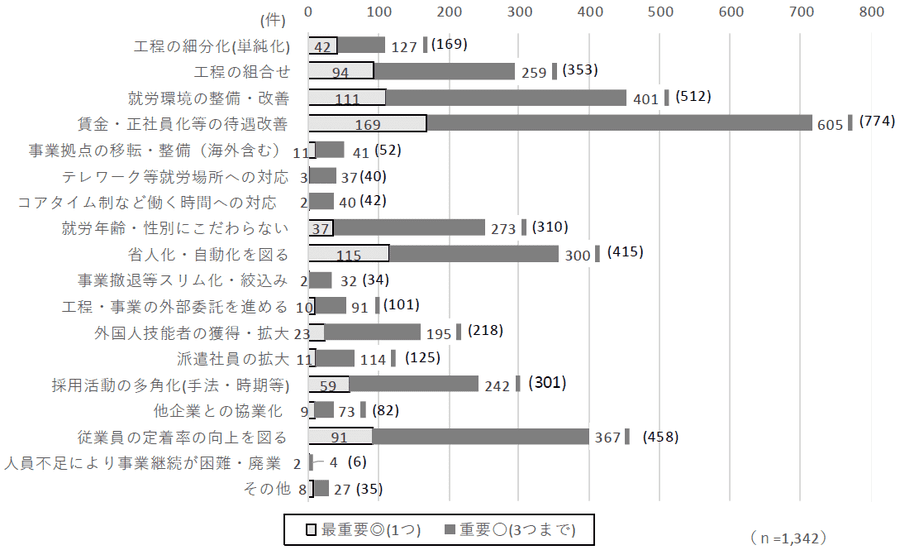

なお、付随して行ったアンケートについては、 - 人材・労働力確保の対応では、「賃金・正社員化等の待遇改善」が最重要・重要とも最多(774件)で、他項目を大きく上回った。以下、「就労環境の整備・改善」「従業員の定着率の向上を図る」が続き、離職を防ぐ対応が上位となっている。

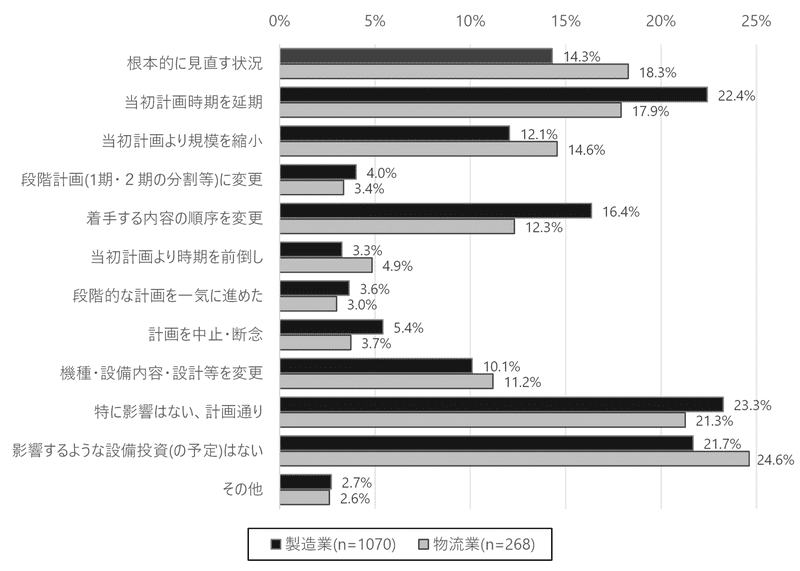

- 近年の原材料・燃料費や建築費等のコスト上昇が設備投資に影響を与えるかについて、全体では「特に影響はない、計画通り」(22.9%)、「影響するような設備投資(の予定)はない」(22.3%)、「当初計画より時期を延期」(21.5%)が上位となっている。

調査について

一般財団法人 日本立地センターでは毎年10月、国内の製造業・物流業の計2万社を対象に、事業拠点の立地(新設・増設・移転)を中心とした投資意向の把握を目的とするアンケート調査を実施している(詳細は巻末頁参照)。

なお、調査結果の全編については、当センターの機関誌『産業立地』2024年冬号(1月号)をご覧いただきたい。

2023年度新規事業所立地計画に関する動向調査 (1087KB) |

1.新規事業所立地計画の有無(全企業対象)

~新規事業所立地計画は、製造業が過去30年で最高水準に、物流業は過去最高を更新~

- 新規事業所の立地計画(新設・増設・移転)について、「計画がある」25.0%、「未定」12.9%、「計画はない」62.1%となった。「計画がある」割合は、前年度比1.1ポイント増と3年連続の増加となった。(製造業23.1%(前年度比+1.0ポイント)、物流業32.6%(同+2.1ポイント))。物流業は2012年度の統計開始以降で最高、製造業は過去30年間で最高の水準となった。サプライチェーンの再編、経済安全保障関連、2024年問題への対応がうかがえる。

- 計画を有する製造業について業種別の構成比では、例年と変わらず、金属製品、食料品、生産用機械器具が多い。

図表1 立地計画があるとした割合の推移

2.立地計画の具体的内容(「立地計画がある」企業対象)

~立地計画の候補地は、関東圏・東海・近畿圏の大都市圏が中心。物流業では、自動車・半導体関連を中心に活発な投資が続く北部九州で大幅増~

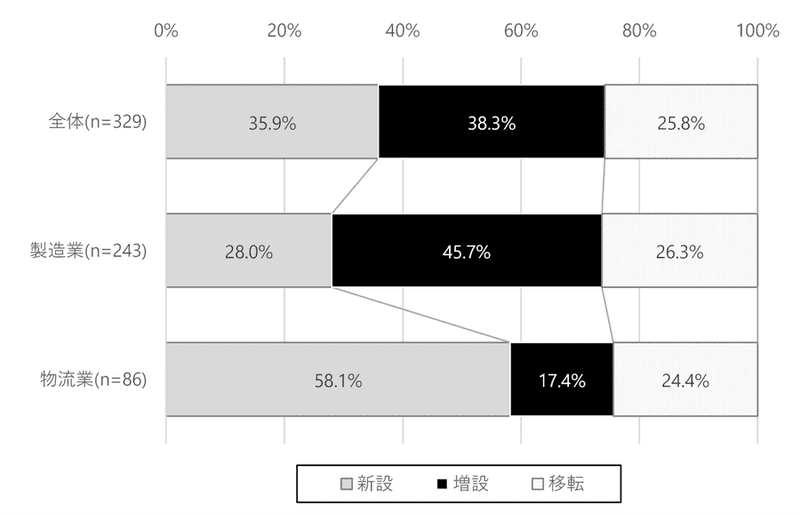

(1)立地計画における立地形態(新設・増設・移転)(図表2)

- 製造業の立地形態では、「新設」が28.0%と前年度比4.5ポイント減少した一方、「増設」が45.7%、「移転」が26.3%で、それぞれ前年度比2.1ポイント、2.4ポイント増加した。

- 物流業の立地形態では、「新設」が58.1%と前年度比7.0ポイントと大きく増加した一方、「移転」が24.4%、前年度比6.3ポイントと大きく減少した。

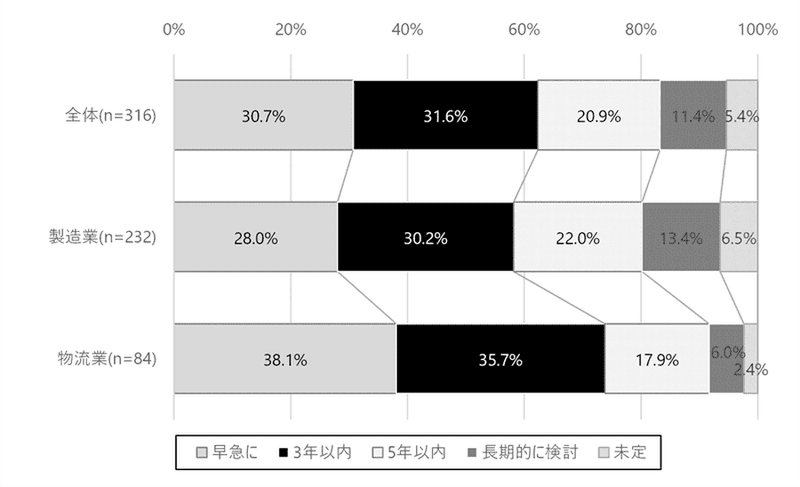

(2)着工予定時期(図表3)

- 製造業の立地計画の着工予定時期については、「早急に」が28.0%と前年度比2.9ポイント減少した。“3年以内まで”と“5年以内まで”が占める割合(「早急に」も含める)を前年度と比較すると、60.9%→58.2%、81.5%→80.2%とそれぞれ減少した。

- 物流業の立地計画の着工予定時期については、「早急に」が38.1%と前年度比7.4ポイント増加した一方、「長期的に検討」が6.0%と前年度比9.9ポイント減少した。この結果、“3年以内まで”と“5年以内まで”を占める割合(「早急に」も含める)を前年度と比較すると、65.9%→73.8%、80.7%→91.7%とそれぞれ大きく増加した。

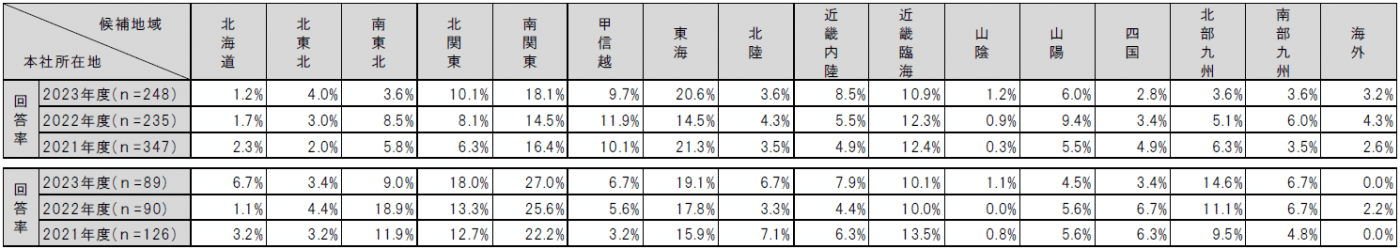

(3)候補地域

- 製造業の候補地域では、「東海」20.6%、「南関東」18.1%、「近畿臨海」10.9%と、例年同様3大都市圏が上位を占めている。以下、「北関東」10.1%、「甲信越」9.7%、「近畿内陸」8.5%などが続き、いずれも大都市圏と隣接地域となっている。なお、海外は、東南アジア諸国を中心に3.2%であった(図表4上段)。

3大都市圏(南関東、東海、近畿臨海)の構成比は、21年度50.1%→22年度41.3%→23年度49.6%と推移している。 - 物流業の候補地では、「南関東」が27.0%と最も高く、以下、「東海」19.1%、「北関東」18.0%、「北部九州」14.6%などと続き、いずれも連続して上昇した。製造業同様、大都市圏及び隣接地域が候補地となっている(図表4下段)。

3大都市圏(同上)の推移では、21年度51.6%→22年度53.4%→56.2%と増加傾向にある。 - 「北部九州」など半導体関連投資が活発な地域では、物流業が製造業より立地意欲を示す結果となっている。2024年問題と合わせ、物流業の事業拠点の再編・整備が急務となっていると言える。

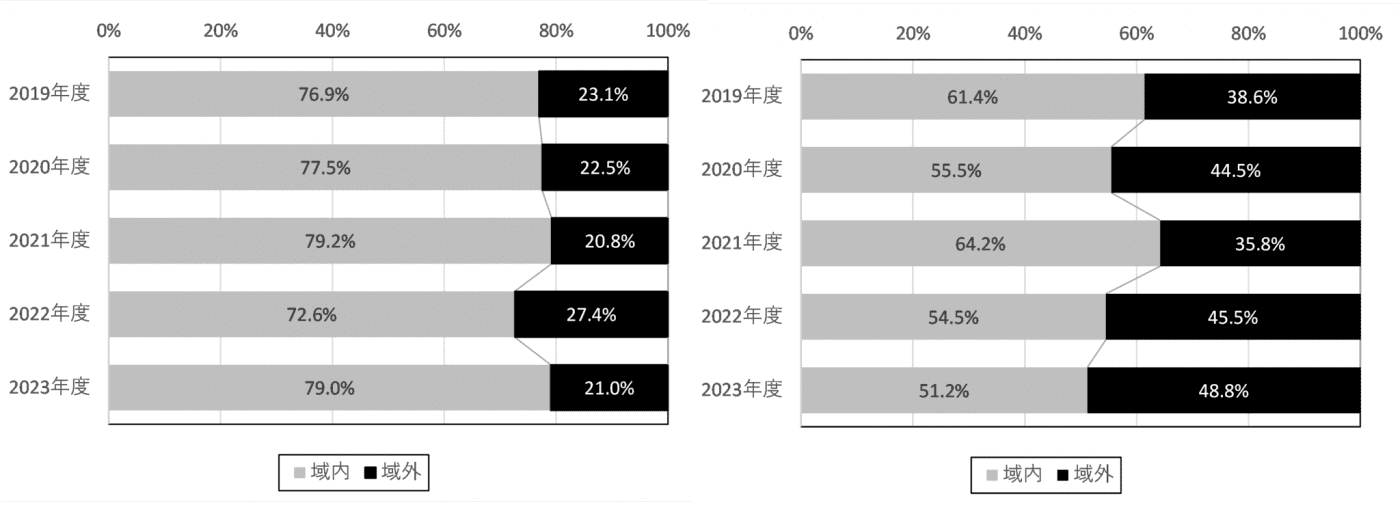

- 本社所在地と候補地域の関係について、本社所在地と海外を除く候補地域を同一(域内)とする割合は、製造業で79.0%と前年度の減少から増加に転じた(図表5左)。一方、物流業は51.2%と減少し、域外立地率が増加傾向にある(図表5右)。

(4)立地計画の理由・背景

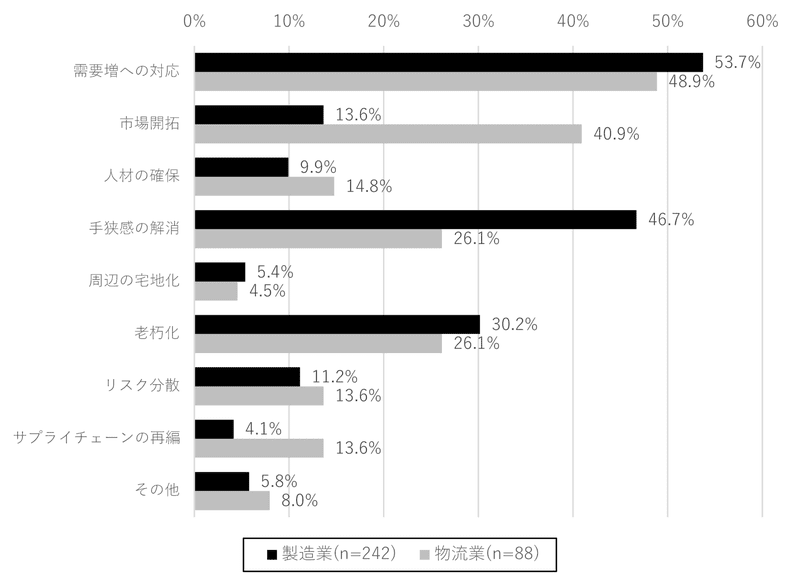

- 製造業では「需要増への対応」が53.7%と最多で、以下、「手狭感の解消」が46.7%、「老朽化」30.2%が前年度同様上位にある。前年度と比較すると「需要増への対応」が3.9ポイント、「手狭感の解消」が4.8ポイントそれぞれ減少し、「老朽化」は1.8ポイント増加した。主な傾向は変わらない(図表6)。

- 物流業では製造業と同様「需要増への対応」が48.9%と最上位と変わらないものの、ついで「市場開拓」が前年度上位の「手狭感の解消」を上回った。これは、「市場開拓」が前年度比13.6ポイントの増加に対し、「手狭感の解消」が10.3ポイントと大きく減少したことによる。また、「老朽化」が12.5ポイント、「人材の確保」も6.8ポイントそれぞれ増加した。2024年問題に対応しつつEC向けへの対応など、新たな拠点設置とともに既存拠点を含めた再編・整備が背景にある(図表6)。

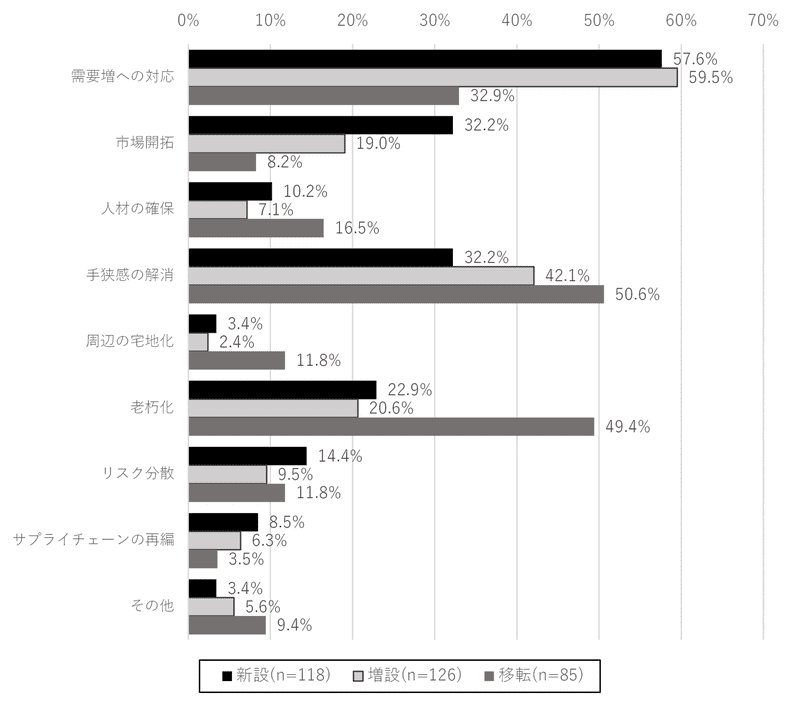

- 立地計画の理由・背景について、前年度と比較し、大きな傾向は変わらないものの、立地形態別の傾向を見ると、“新設”では「需要増への対応」が57.6%(前年度比-4.6ポイント)と過半を占め、以下、「市場開拓」32.2%(同+5.3ポイント)、「手狭感の解消」32.2%(同-0.6ポイント)、「老朽化」22.9%(同+2.2ポイント)などが続く。また、“増設”では「需要増の対応」が59.5%(同-8.6ポイント)と最も高く、ついで「手狭感の解消」が42.1%(同-7.5ポイント)と、これら2項目が上位を占めている。さらに、“移転”では「手狭感の解消」が50.6%(同-13.0ポイント)、「老朽化」が49.4%(同+5.2ポイント)と差なく続き、「人材の確保」「周辺の宅地化」が他の立地形態より高くなっている(図表7)。

3.立地環境において重視する要素と自治体等への要望(全企業対象)

~「用地価格」「交通アクセス」を重視して立地場所を選定。自治体には「域内外の交通アクセスの向上」「優遇制度の充実」「人材確保・育成の支援」を要望~

(1)立地選定時に重視する要素(図表8)

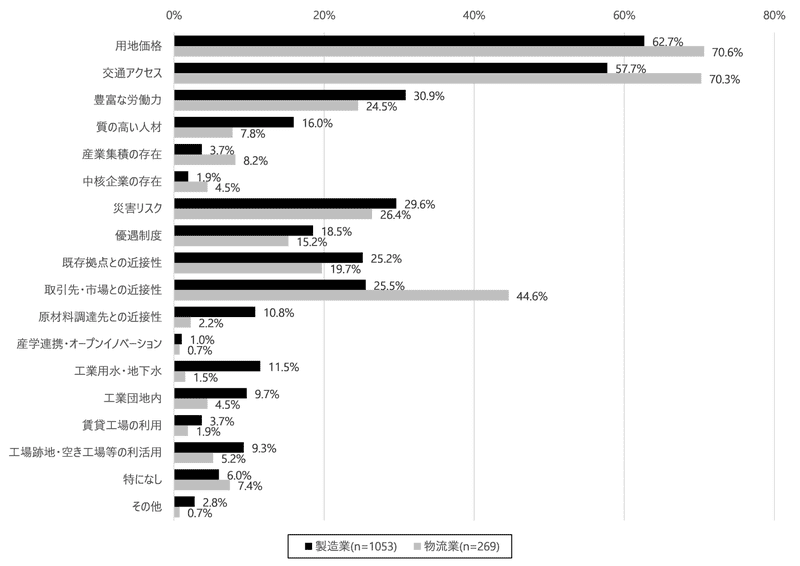

- 製造業では「用地価格」62.7%、「交通アクセス」57.7%と、これら2項目が前年度同様大きな割合を占め、以下、多少順位の変動はあるものの「豊富な労働力」「災害リスク」「取引先・市場との近接性」などが続き、例年とほぼ同様の傾向となっている。

前年度との比較では、上位項目の多くが減少しており、「交通アクセス」(-3.3ポイント)、「災害リスク」(-8.0ポイント)、「取引先・市場との近接性」(-4.4ポイント)など、前年度で増加した項目で減少がみられた。 - 物流業でも「用地価格」70.6%、「交通アクセス」70.3%と、製造業以上に2項目を重視していることがわかる。前年度と比べ前者が3.8ポイント増に対し、後者が1.7ポイント減少した結果、ほぼ同率で並んだ。3位には「取引先・市場との近接性」が44.6%(前年度比+0.9ポイント)となっている。「用地価格」増加の背景には、立地ニーズが高い都市圏での用地需要の高まりにともない、適地不足と用地価格の上昇が反映している。

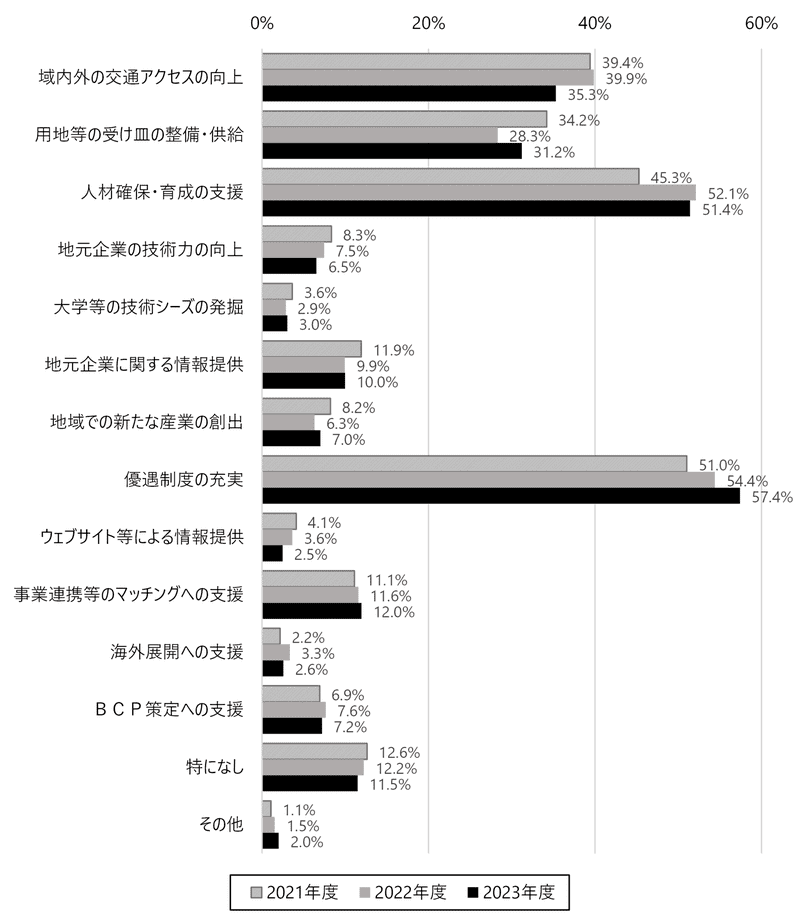

(2)自治体等に求める立地環境向上への取組み

- 製造業では「優遇制度の充実」(前年度比+3.0ポイント)、「人材確保・育成の支援」(同-0.7ポイント)の2項目が過半を占め、以下、「域内外の交通アクセスの向上」(同-4.6ポイント)、「用地等の受け皿の整備・供給」(同+2.9ポイント)が上位にあるなど、全体として前年度とほぼ同様な傾向となっている。「優遇制度の充実」は3年連続して増加し、「人材確保・育成の支援」は引続き50%台と高水準を維持している(図表9)。

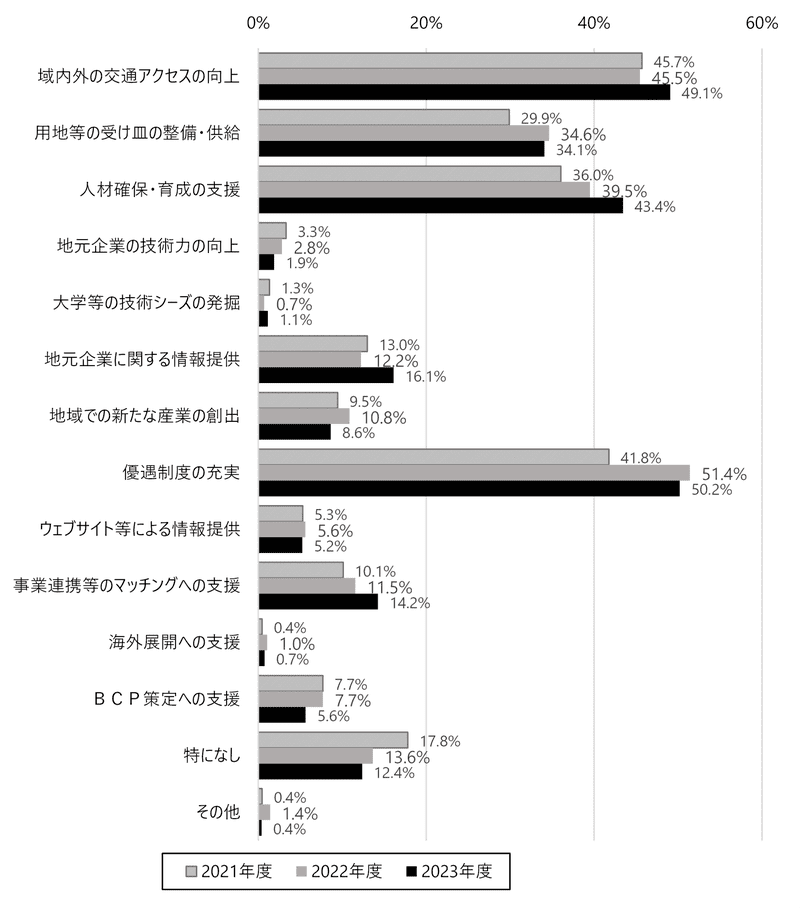

近年の推移を見ると、2019年度は消費税の10%へ引上げ、年度末から20年度にかけて新型コロナ感染症が世界へ流行拡大し、人流制限などでさまざまな経済活動に大きな混乱を招いた時期であった。本調査結果にも19年度と20年度では例年にない大きな変化が表れていた。21年度以降は落着いた傾向を示している(次頁図表10上段)。 - 物流業でも製造業と同様、全体としてはほぼ前年度と同様な結果となっている。最上位の「優遇制度の充実」が過半を占め(同-1.2ポイント)、以下、「域内外の交通アクセスの向上」(同+3.6ポイント)、「人材確保・育成の支援」(同+3.9ポイント)、「用地等の受け皿の整備・供給」(同-0.5ポイント)となっている。上位4項目は製造業と同様であるが、物流業にとって重要な「域内外の交通アクセスの向上」は製造業との差が拡大している。このほかでは、「地元企業に関する情報提供」(同+3.9ポイント)、「事業連携等のマッチングへの支援」(同+2.7ポイント)の増加が目立っており、テナント確保に関連しているともみてとれる(図表9)。

近年の推移を見ると、製造業同様、2019年度と20年度の急激な変化を経て、21年度以降上位項目では、「人材確保・育成の支援」が連続して増加しており、2024年問題を目前に今後の課題として懸念される(次頁図表10下段)。

4.〔付随調査〕人材・労働力確保への対応、コスト上昇が設備投資に与える影響(全企業対象)

~厳しい人材・労働力確保環境下、企業は特に離職防止対策に注力~

(1)厳しい人材・労働力確保環境下での対応(図表11)

- 人材・労働力確保の対応では、「賃金・正社員化等の待遇改善」が最重要・重要ともに最多(774件)で、他項目を大きく上回った。以下、「就労環境の整備・改善」「従業員の定着率の向上を図る」が続き、離職を防ぐ対応が上位となっている。

(2)各種コスト上昇が設備投資に与える影響(図表12)

- 近年の原材料・燃料費や建築費等のコスト上昇が設備投資に影響を与えるかについて、「特に影響はない、計画通り」「影響するような設備投資はない」「当初計画より時期を延期する」などが多い。両業種を比較すると、製造業では「当初計画より延期」「着手する内容の順序の変更」、物流業では「根本的に見直す状況」「当初計画より規模を縮小」が多く、対応に違いが表れている。

5.まとめ

各種調査によると、日本企業の設備投資の伸びも大きく近年にない水準となっている。本調査においても、立地計画を有する企業の割合がこうした動きを反映して製造業・物流業とも3年連続して増加し、製造業は過去30年間で最高の水準に、物流業は統計開始の2012年度以降で過去最高を更新した。その要因として、①保護貿易主義及び技術覇権を巡る米中貿易摩擦並びに経済安全保障問題の顕在化、②地球環境問題の深刻化、③コロナ禍を経て経済活動の再始動やインバウンド需要の回復、④人材不足・2024年問題への対応など、内外の社会経済環境の変化があげられる。

①の要因を反映し、国内への生産回帰の動きや、国内外企業による活発な半導体製造関連投資が続いている。九州・東北に加え、北海道での大型投資も決まっており、製造装置・同部品、物流企業も含め、大きな波及効果を地域経済に及ぼしている。また、②の要因では、再生エネルギーへの投資をはじめとするカーボンニュートラルへの対応も進められている。③及び④に対応し、AI・ロボティクスなどでカバーするスマートファクトリー化、省人化投資が非製造業を含め広範囲な産業で活発化している。

こうした設備投資を支えるため、国のサプライチェーンの再構築、経済安全保障問題に対する積極的な支援策が展開されている。加えて、物流業においては、2024年問題対策による事業拠点の新設・再編が進むなど、前年度に引続き立地計画を有する企業の増加として表れている。

一方、我が国としては、地政学的環境の変化への対応に加え、高度な技術開発、医療・介護、物流、交通、建設など様々な分野における人材不足の解決が急務となっている。

今後とも我が国の国際競争力を高め、国民経済の更なる発展を目指していくためには、地域経済の活性化とグローバルバリューチェーンの確立が求められる。そのため、国、地方自治体が中心となって明確な産業振興政策と強力な支援策、基盤整備の実施が必要である。

〔本調査の実施概要〕

対象企業: 実施期間: 回収方法: 回収結果: 回答数: 回収率: | 製造業の全業種及び物流業(道路貨物運送業、倉庫業、こん包業、卸売業の4業種)で、資本金1,000万円以上、従業員20人以上、かつ信用調査会社による企業評点が一定水準にある全国20,000社の本社(製造業15,000社・物流業5,000社) 2023年10月17日~11月6日 郵送または FAX 実質発送数19,899社(製造業14,924社、物流業4,975社) ※転居先不明等による返送分を差し引いたもの 回答数:計1,351社(製造業1,077社・物流業274社) 回収率:6.8%(製造業7.2%・物流業5.5%) |

本調査に関する お問い合わせ先

一般財団法人日本立地センター 参与 高野 泰匡

TEL:03-5801-9844

E-mail:yatakano jilc.or.jp

jilc.or.jp

(迷惑メール対策のため「@」を画像で表示しています。

メール送信時には「@」を半角@に変えていただきますようお願い申し上げます。)

TEL:03-5801-9844

E-mail:yatakano

jilc.or.jp

jilc.or.jp(迷惑メール対策のため「@」を画像で表示しています。

メール送信時には「@」を半角@に変えていただきますようお願い申し上げます。)